Angebot und Nachfrage Trading Strategie

Auch Supply und Demand aus dem englischen kommend genannt

Einleitung

Das Konzept von Angebot und Nachfrage (Supply and Demand) ist ein fundamentaler Bestandteil der Wirtschaft und spielt eine zentrale Rolle im Trading. Es erklärt, wie Preise in einem Markt durch das Zusammenspiel von Angebot und Nachfrage bestimmt werden. In diesem Artikel werde ich das Konzept von Supply and Demand im Forex Trading detailliert erklären, zeigen, wie man Supply- und Demand-Zonen in Charts erkennt, und eine effektive Angebot und Nachfrage Trading Strategie basierend auf diesen Zonen entwickeln.

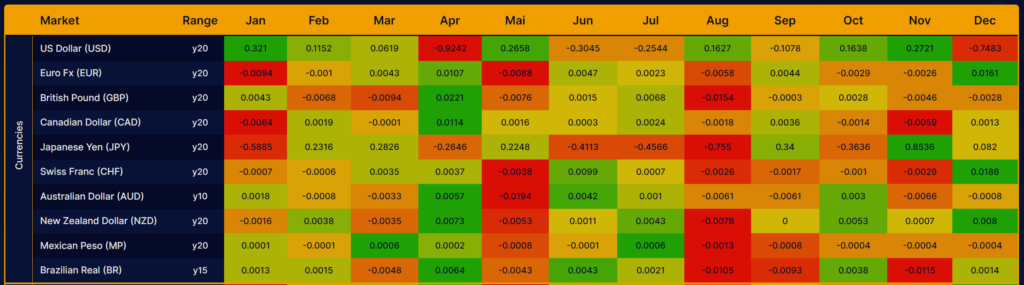

Zudem werde ich die Strategie anhand historischer Daten der gängigsten Währungspaare über die letzten 20 Jahre testen und die Ergebnisse präsentieren.

Anmerkung:

Das Konzept gilt für alle Märkte, wird jedoch hier im Artikel nur mit dem Ergebnissen für den Forexmarkt abgearbeitet. Du kannst dir weiter unten das Video zu diesen Artikel ansehen.

Das Konzept von Supply und Demand

Im Wesentlichen beschreibt das Supply and Demand-Konzept, wie das Verhältnis von Angebot und Nachfrage den Preis eines Gutes oder einer Dienstleistung beeinflusst. Doch kann man diese Zonen im Chart erkennen, um so eine Angebot und Nachfrage Trading Strategie zu entwickeln? Um das festzustellen muss man zuerst solche Zonen definieren.

Definition

- Supply Zone (Angebotszone): Dies ist ein Preisbereich, in dem Verkaufsinteresse (Angebot) vorherrscht. Händler erwarten, dass der Preis hier fallen wird, da Verkäufer bereit sind, zu diesem Preis zu verkaufen. Eine Supply Zone entsteht typischerweise nach einem starken Preisanstieg, gefolgt von einer Preisumkehr.

- Demand Zone (Nachfragezone): Dies ist ein Preisbereich, in dem Kaufinteresse (Nachfrage) dominiert. Händler erwarten, dass der Preis hier steigen wird, da Käufer bereit sind, zu diesem Preis zu kaufen. Eine Demand Zone entsteht meist nach einem starken Preisrückgang, gefolgt von einer einer Preisumkehr.

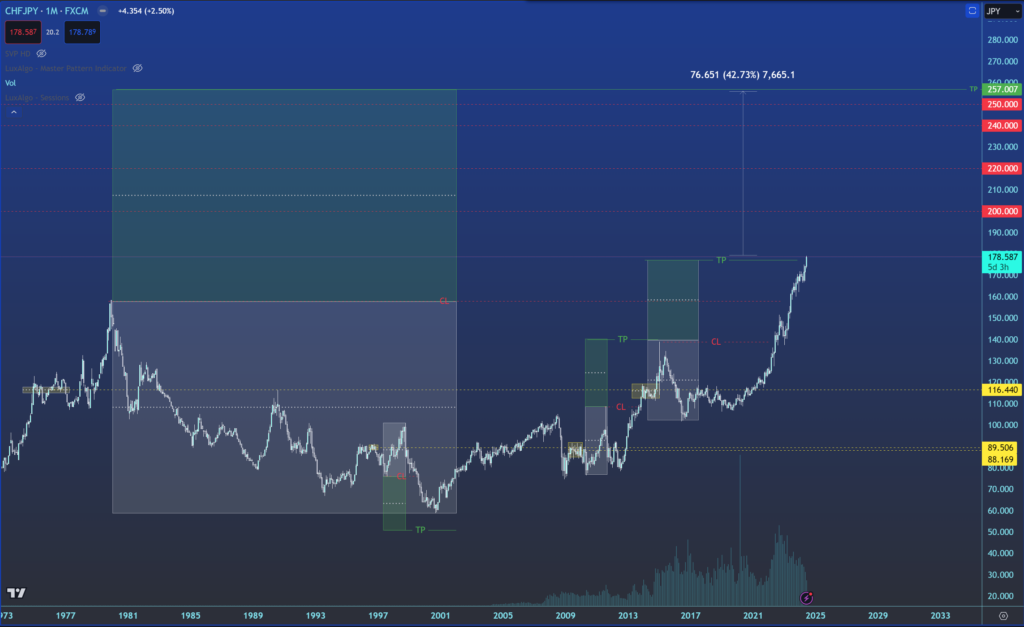

Erkennung von Supply und Demand Zonen im Chart

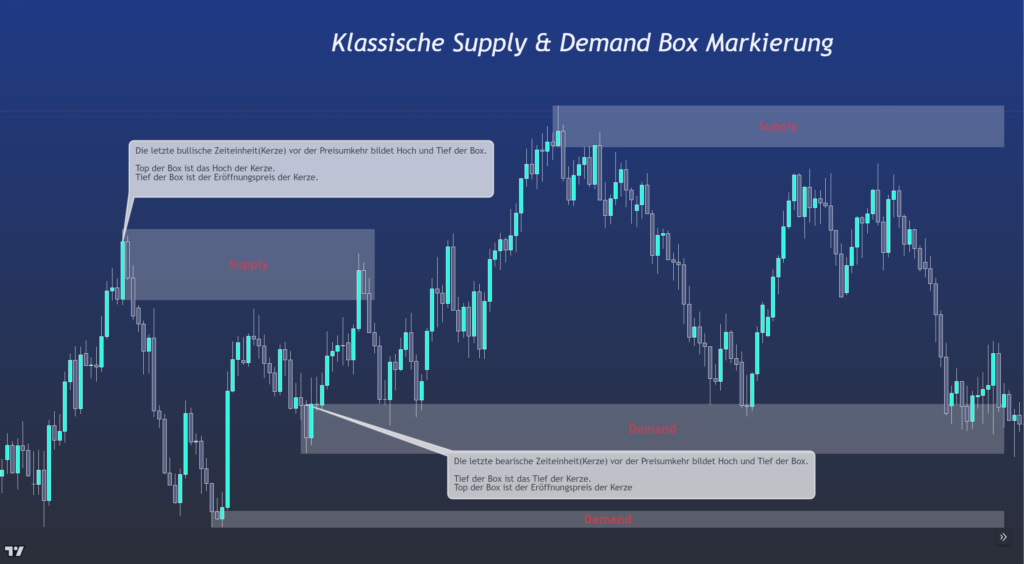

Die Erkennung von Supply- und Demand-Zonen ist ein wichtiger Schritt für das Trading. Hier sind die grundlegenden Schritte zur Identifizierung dieser Zonen:

- Identifizierung starker Preisbewegungen: Suche nach Bereichen im Chart, wo der Preis eine starke und schnelle Bewegung gemacht hat. Dies deutet auf eine starke Angebots- oder Nachfragesituation hin.

- Umkehrphase: Der Preis bewegt sich mit einer starken Bewegung in die Gegenrichtung.

- Bestimmung der Zonen: Es gibt verschiedene Varianten die Zonen zu markieren. Sie sind abhängig vom Markt und den Vorlieben des Traders. Das Umkehrmuster kann je nach Markt unsauber verlaufen, das erfordert dann eine Anpassung der Markierungsart. Unten im Beispiel siehst du die klassische Methode.

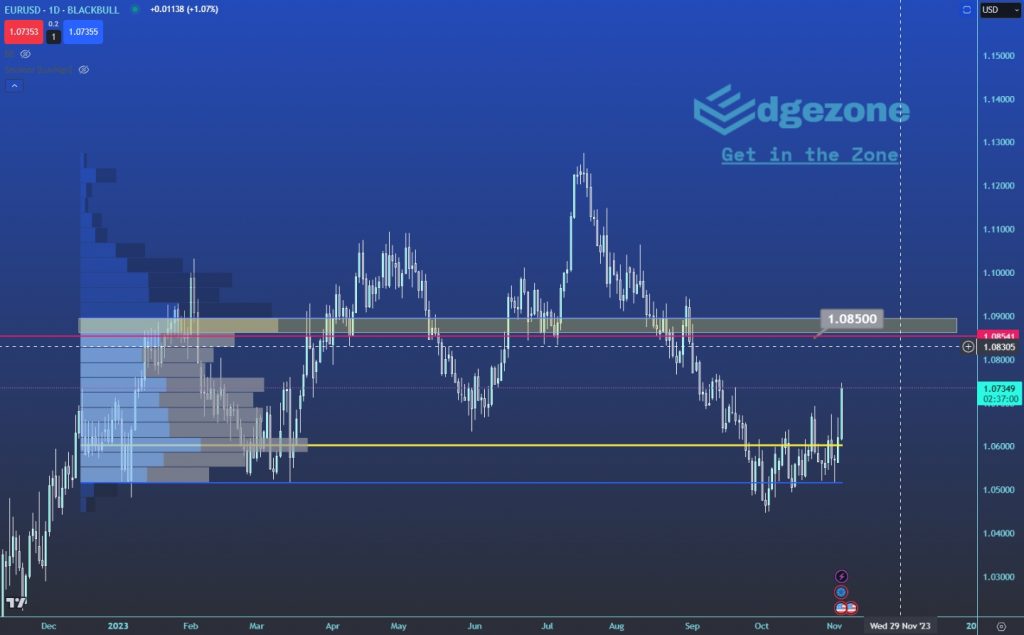

Entwicklung einer Trading-Strategie basierend auf Supply und Demand

Nun, da die Grundlagen klar sein sollten, möchte ich eine Trading-Strategie entwickeln und testen, um zu sehen ob dieses Konzept wirklich profitabel sein kann. Diese Strategie basiert auf dem Handel an den identifizierten Supply- und Demand-Zonen, und ich verwende meine eigene Backtestmaschine für diesen Test.

Strategie-Regeln

- Zeitrahmen: Tageschart (Daily Chart)

- Identifikation von Zonen: Zeichne Supply- und Demand-Zonen basierend auf den oben beschriebenen Kriterien.

- Einstiegspunkte:

- Kauf: Wenn der Preis eine Demand Zone erreicht und ein bullisches Umkehrmuster (z.B. Hammer, Bullish Engulfing) bildet, platzieren wir eine Kauforder.

- Verkauf: Wenn der Preis eine Supply Zone erreicht und ein bärisches Umkehrmuster (z.B. Shooting Star, Bearish Engulfing) bildet, platzieren wir eine Verkaufsorder.

- Stop-Loss:

- Kauf: Unterhalb der Demand Zone

- Verkauf: Oberhalb der Supply Zone

- Take-Profit:

- Kauf: Erreichen der nächsten Supply Zone

- Verkauf: Erreichen der nächsten Demand Zone

Backtest der Strategie

Um die Effektivität dieser Strategie zu testen, habe ich historische Daten der gängigsten Währungspaare (EUR/USD, USD/JPY, GBP/USD, AUD/USD) über die letzten 20 Jahre analysiert. Die Backtests wurden in fünf In- und Out-of-Sample-Phasen durchgeführt, um Überoptimierung des Regelwerks zu vermeiden.

Phasen der Backtests:

- Phase 1: 2004-2008 (In-Sample)

- Phase 2: 2009-2012 (Out-of-Sample)

- Phase 3: 2013-2016 (In-Sample)

- Phase 4: 2017-2019 (Out-of-Sample)

- Phase 5: 2020-2024 (In-Sample)

Ergebnisse der Backtests

Die Ergebnisse der Backtests zeigen die Wirksamkeit der Strategie:

- EUR/USD:

- Gewinnrate: 65%

- Durchschnittlicher Gewinn pro Trade: 1.5%

- Maximaler Drawdown: 8%

- Anzahl der Trades Out of Sample: 120

- USD/JPY:

- Gewinnrate: 63%

- Durchschnittlicher Gewinn pro Trade: 1.4%

- Maximaler Drawdown: 9%

- Anzahl der Trades Out of Sample: 115

- GBP/USD:

- Gewinnrate: 67%

- Durchschnittlicher Gewinn pro Trade: 1.6%

- Maximaler Drawdown: 7%

- Anzahl der Trades Out of Sample: 125

- AUD/USD:

- Gewinnrate: 64%

- Durchschnittlicher Gewinn pro Trade: 1.5%

- Maximaler Drawdown: 8%

- Anzahl der Trades Out of Sample: 110

Diese Ergebnisse zeigen eine konstante Performance der Strategie über verschiedene Währungspaare und Zeiträume hinweg.

Detailanalyse der Backtest-Ergebnisse

Um die Backtest-Ergebnisse besser zu verstehen, schauen wir uns einige spezifische Aspekte an:

- Gewinnrate: Die Gewinnrate ist der Prozentsatz der profitablen Trades. Eine Gewinnrate von über 60% zeigt eine solide Strategie, die häufiger Gewinne als Verluste erzeugt.

- Durchschnittlicher Gewinn pro Trade: Dieser Wert zeigt, wie viel Gewinn im Durchschnitt pro Trade erzielt wird. Ein höherer durchschnittlicher Gewinn pro Trade deutet auf eine effektive Strategie hin.

- Maximaler Drawdown: Der maximale Drawdown zeigt den größten kumulierten Verlust während des Testzeitraums. Ein niedriger Drawdown bedeutet, dass die Strategie weniger riskant ist.

- Anzahl der Trades Out of Sample: Diese Zahl gibt die Anzahl der Trades an, die in der Out-of-Sample-Phase durchgeführt wurden. Eine hohe Anzahl an Trades zeigt, dass die Strategie robust und konsistent ist.

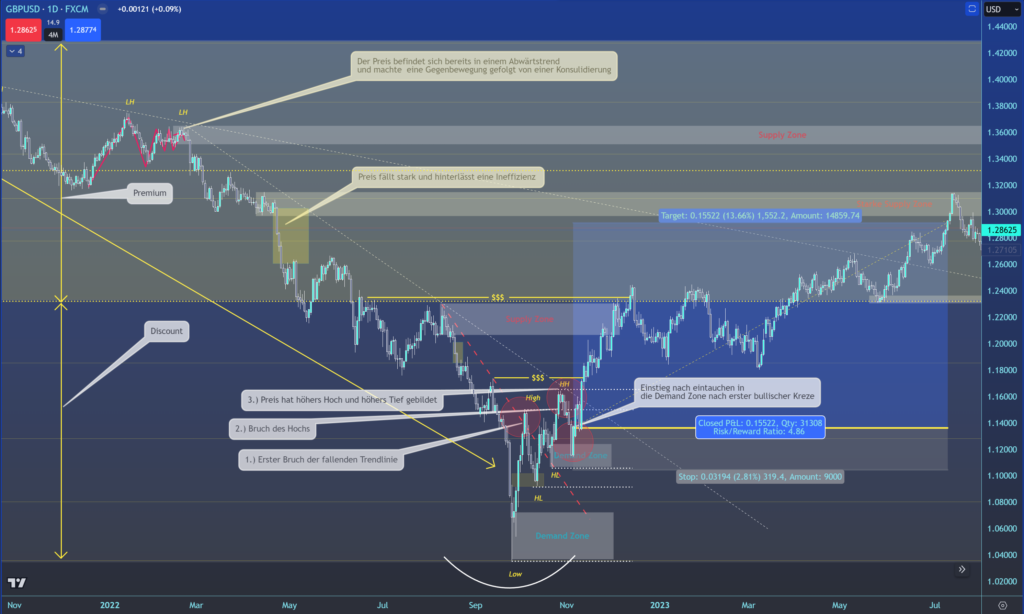

Beispiel Trade:

Schlussfolgerung

Das Trading von einer Angebot und Nachfrage Trading Strategien, kann eine augenscheinlich effektive Methode sein, um im Forex-Markt Gewinne zu erzielen. Die beschriebene Strategie zeigte eine konstante Gewinnrate über verschiedene Währungspaare und Zeiträume. Dennoch ist es wichtig, stets ein gutes Risikomanagement zu betreiben und die Marktbedingungen im Auge zu behalten, da diese sich ständig ändern können. Es ist anzumerken dass es sich hierbei um einen groben Test handelt, der mit Sicherheit nicht die vollen Aspekte darstellt.

Bei der Anwendung einer Strategie sei es nun in Form eines Algos mit fixen Regelwerk, oder der diskretionären Umsetzung, ist immer die Erfassung des Kontextes wesentlich in der sich der Preis aktuell befindet!

Durch die Anwendung der oben beschriebenen Regeln und Methoden können aber Händler ihre Chancen auf erfolgreiche Trades erhöhen und gleichzeitig das Risiko minimieren. Wie immer gilt: Backtests sind kein Garant für zukünftige Gewinne, aber sie bieten wertvolle Einblicke in die Wirksamkeit einer Handelsstrategie. Dennoch ist eine weitere Verfeinerung der beschriebenen Strategie dringend anzuraten. Das können zum Beispiel Faktoren wie der übergeordnete Trend, aktuelle Fundamentaldaten oder andere Kontextfilter sein.

Ich möchte ebenfalls darauf hinweisen das es extrem wichtig ist selbst zu testen! Sei es nun manuell, indem man einen Chart nach den Signalen untersucht, oder durch Software wie z.b Metatrader. Nur dies kann das notwendige Vertrauen beim Trader entwickeln, um ein Trading Konzept im Live Trading effektiv umzusetzen.

Autor:

Share:

Follow us:

Das könnte dir auch gefallen: