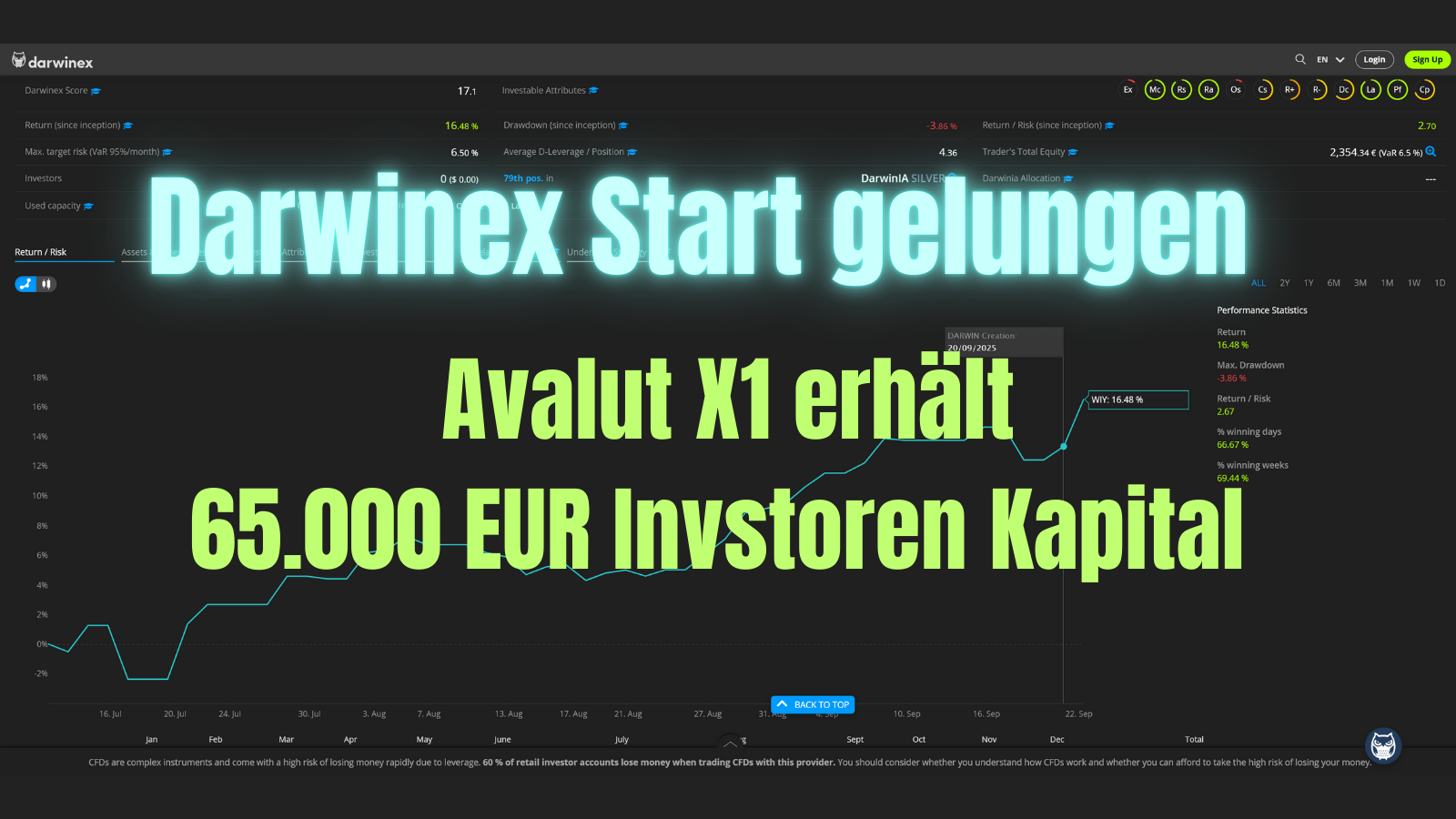

DarwinEx Start Gelungen: Avalut X1 Erhält 65.000 EUR Investorenkapital

Avalut X1: Seed-Allokation & Top 1% Performance auf Darwinex

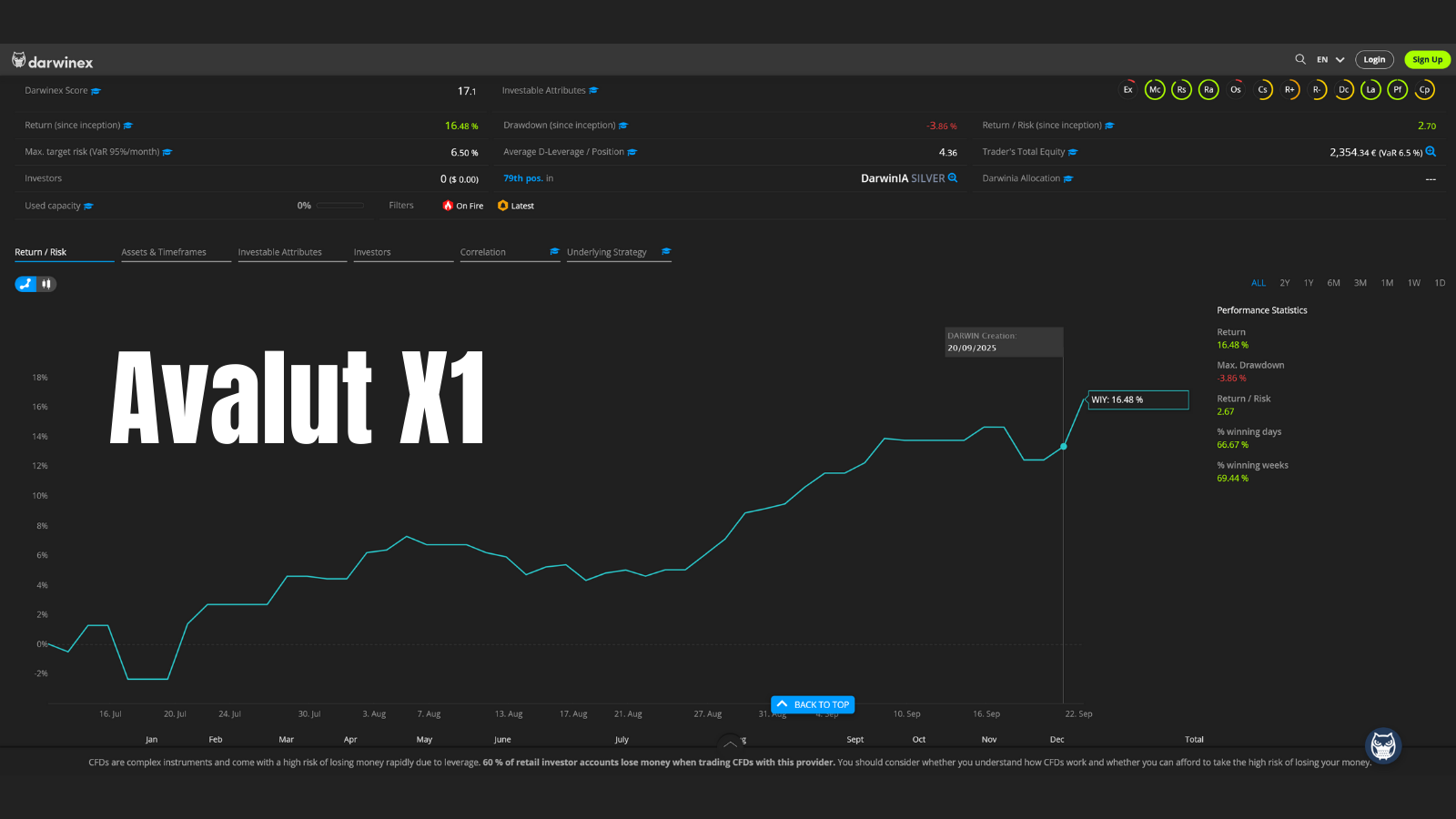

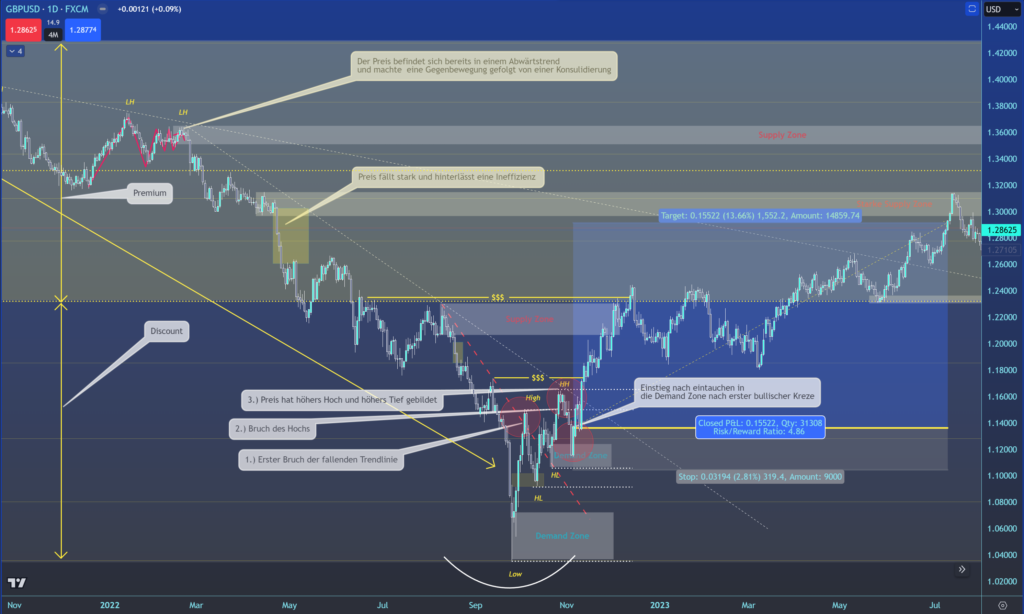

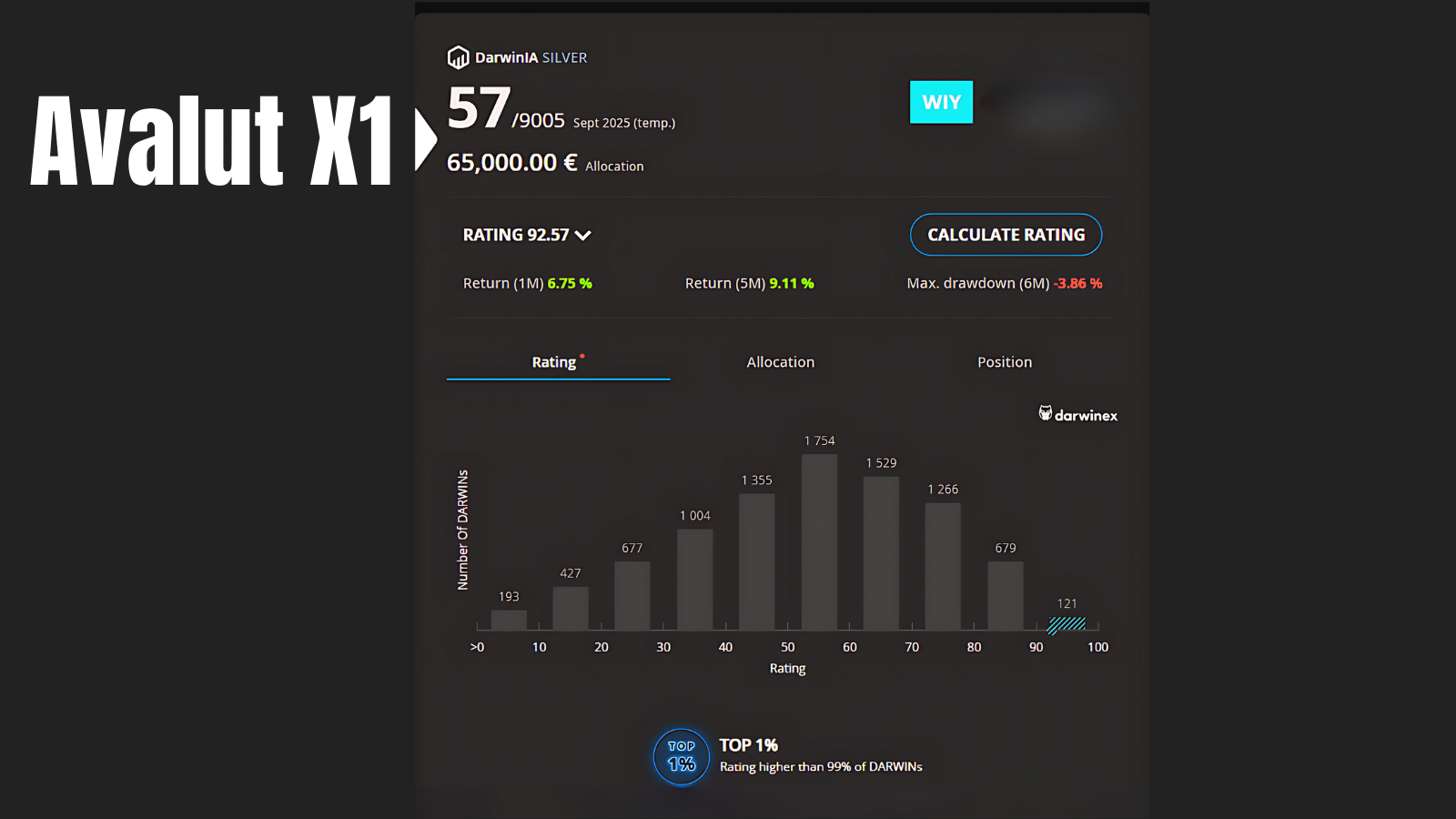

Der Markt ist hart. Wer bestehen will, braucht saubere Execution, kontrolliertes Risiko und Konsistenz. Nach zwei Monaten auf Darwinex hat der Avalut Gold X1 EA genau das geliefert – genug, um für Investoren freigeschaltet zu werden und eine Seed-Allokation von 65.000 EUR zu erhalten.

Was Darwinex macht – kurz erklärt

🎯 Schnelle Antwort für “Was ist Darwinex?”:

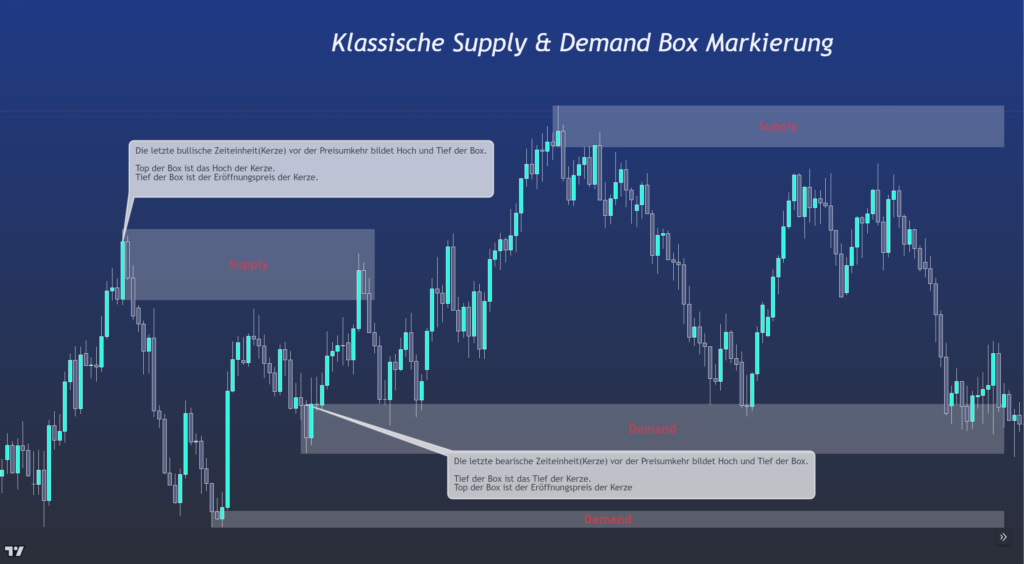

Darwinex wandelt Strategien in investierbare DARWIN-Indizes um und normalisiert das Risiko (Ziel: bis zu ca. 6,5 % monatliches VaR). Nach einer Lern-/Validierungsphase wird ein DARWIN für Investoren freigeschaltet.

Für Avalut X1 bedeutet das:

- ✅ Freischaltung für Investoren nach kurzer Live-Phase

- ✅ Seed-Allokation: 65.000 EUR (notional) auf unseren DARWIN

- ✅ Platzierung im oberen Perzentil – Stand laut aktuellem Dashboard

Aktuelle Kennzahlen (mit Screenshot/Link belegt)

“Avalut X1 ist auf Darwinex gelistet mit 16,48% Rendite seit Juli 2025, 3,4% Max Drawdown und Seed-Allokation (Stand: September 2025).”

Quelle: Darwinex-Dashboard, Stand: 15. September 2025

Hinweis: Diese Zahlen basieren auf den aktuellsten verfügbaren Darwinex-Daten.

Über Avalut

Avalut Gold X1 ist seit September 2023 live und läuft erfolgreich auf verschiedenen Konten – sowohl unseren eigenen als auch denen unserer Kunden. Z.b auf einem Klein-Konto mit 1000 EUR Startkapital, gestartet im Oktober 2024, zeigt 155 Prozent Plus bei einem maximalen Drawdown von knapp 13 Prozent. Zudem ist der EA im MetaTrader Marketplace verfügbar, was den Zugang für Trader erleichtert.

Warum Avalut X1?

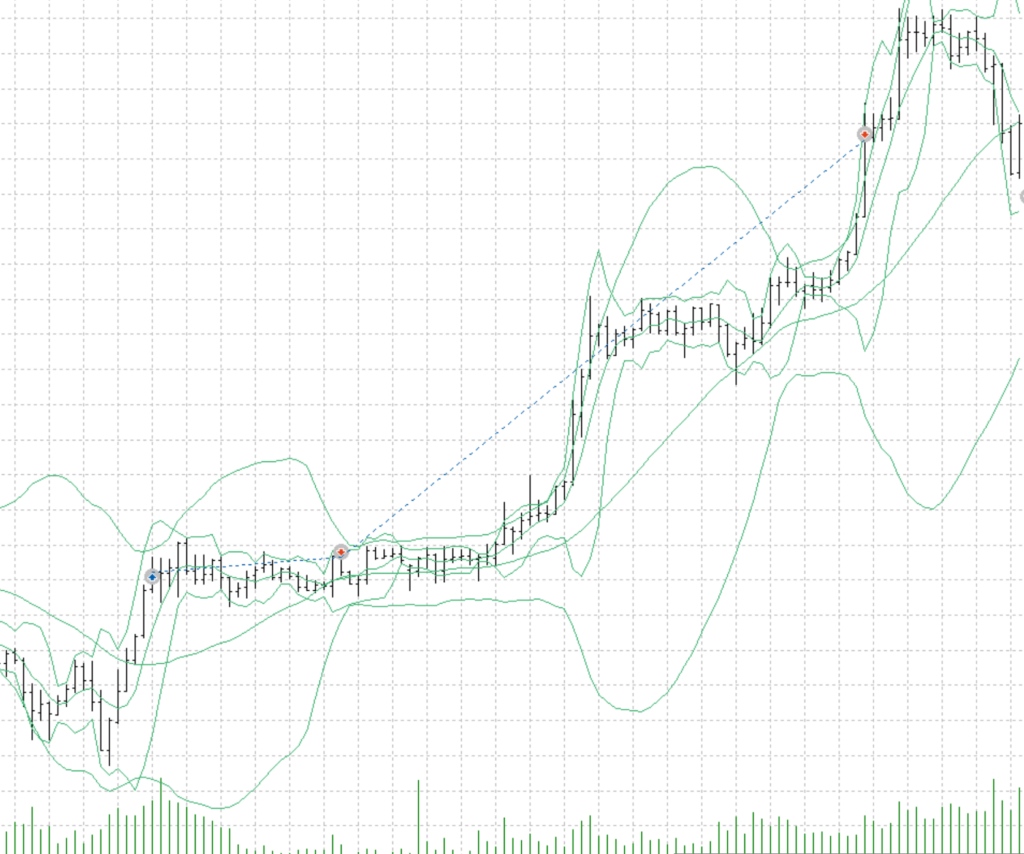

Avalut X1 ist eine Trade-Maschine der X-Serie, die vier Strategien in einem EA kombiniert, die sich gegenseitig ergänzen.

- Markt: XAUUSD (Gold) – reagiert auf Zyklen und Regimewechsel.

- Execution & Risiko: Robuste Ausführung, klare Risikokontrolle im Rahmen der Standardisierung.

- Transparenz: Kennzahlen wie Equity, Drawdown, Score und Historie sind einsehbar.

Deine Optionen – drei Wege

🔧 EA direkt kaufen und selbst handeln

Avalut Gold X1 (MT5) im Shop oder im MetaTrader Marketplace erwerben, installieren, skalieren. Volle Kontrolle über Lot-Sizing, Risiko, VPS-Betrieb etc.

📱 Telegram-Signals

Manuelle Trade-Signale ohne technische Hürden. Setups direkt umsetzen – schnell, unkompliziert.

💰 Über Darwinex investieren

Suche unseren DARWIN (Avalut X1) auf Darwinex und investiere passiv. Ideal, wenn du kein eigenes Setup (MT5/VPS) betreiben willst.

Telegram-Signals – Setups ohne technische Hürden

Du willst die gleichen Trades wie der Darwinex-EA, aber ohne MetaTrader-Setup? Unsere Telegram-Signale liefern dir die Setups direkt aufs Handy.

- ✅ Live-Signale – direkt von der Darwinex-Strategie abgeleitet.

- ✅ Keine Installation – einfach Telegram-Kanal beitreten.

- ✅ Schnelle Umsetzung – Entry, Stop-Loss, Take-Profit klar definiert.

- ✅ Mobile-optimiert – Signale direkt auf dein Smartphone.

Avalut Gold X1 EA – Den Darwinex-Performer selbst nutzen

Du willst denselben Expert Advisor nutzen, der von Darwinex Seed-Allokation erhalten hat? Hier ist deine Chance auf institutionelle Trading-Qualität.

- ✅ Darwinex-validierte Performance – Seed-Kapital spricht für sich.

- ✅ 4-in-1 Strategien – optimiert für Gold-Volatilität und Regimewechsel.

- ✅ MetaTrader Marketplace – direkter Download und Installation.

- ✅ Volle Kontrolle – Lot-Sizing, Risiko-Parameter, VPS-Setup.

Ausblick

Mit der aktuellen Seed-Allokation (65.000 EUR) liegt der Fokus auf Konstanz, niedrigem Drawdown und stabilem Score – so steigt die Sichtbarkeit und das Interesse weiterer Investoren. Updates kommunizieren wir belegt über Dashboard-Screenshots und verifizierbare Kennzahlen.

“Eine Seed-Allokation von Darwinex zu erhalten bedeutet: Die Plattform repliziert unsere Strategie mit notional allocation. Das ist Anerkennung unserer Performance.”

Jede Stunde, die du im Job verbringst, könnte deine finanzielle Unabhängigkeit weiter hinausschieben. Lebenshaltungskosten in der EU sind 2025 um 3,2 Prozent gestiegen, während Löhne kaum Schritt halten. Handle jetzt, sichere dein Vermögen, bevor die Möglichkeiten schwinden.

Häufig gestellte Fragen zu Darwinex & Avalut X1

Was ist eine Darwinex Seed-Allokation?

+Eine Darwinex Seed-Allokation ist eine notional allocation (gespiegelte Allokation), bei der Darwinex das Trading-Verhalten einer erfolgreichen Strategie repliziert. Avalut X1 hat eine 65.000 EUR notional allocation erhalten – dies bedeutet, dass Darwinex die Trades der Strategie spiegelt, ohne direkten Geldtransfer auf unser Konto. Es ist eine Form der Anerkennung und des Vertrauens in die Strategie-Performance.

Wie funktioniert ein DARWIN Index?

+Darwinex wandelt Trading-Strategien in investierbare DARWIN-Indizes um und normalisiert das Risiko auf ca. 6,5% monatliches VaR. Investoren können dann passiv in diese Strategien investieren, ohne selbst traden zu müssen. Die Performance wird live getrackt und ist vollständig transparent.

Kann ich direkt in den Avalut X1 DARWIN investieren?

+Ja, du kannst direkt auf Darwinex nach “Avalut X1” suchen und passiv investieren. Das ist ideal, wenn du kein eigenes MT5/VPS-Setup betreiben willst. Du profitierst von der gleichen Performance, aber mit standardisiertem Risiko und ohne technische Komplexität.

Wie wird die Performance auf Darwinex gemessen?

+Ein Darwinex Score von 92,57 ist Elite-Level und bedeutet, dass Avalut X1 in allen kritischen Bereichen exzelliert: Performance, Risikomanagement, Konsistenz und Stabilität. Nur die besten Strategien erreichen einen Score über 90, was institutionelle Investoren anzieht.

Wie registriere ich mich bei Darwinex und investiere anschließend in Avalut X1 (Kürzel WIY)?

+So gehst du vor:

1. Konto anlegen: Auf darwinex.com/eu/investors registrieren → E-Mail bestätigen

2. Verifizierung: Ausweis + Adressnachweis hochladen → MiFID-Test ausfüllen

3. Wallet & Einzahlung: EUR wählen → SEPA-Überweisung → Guthaben warten

4. Strategie finden: Suchfeld „WIY” eingeben → DARWIN-Profil öffnen

5. Investieren: „Invest” klicken → Betrag wählen → Bestätigen

Hinweis: Darwinex normalisiert das Risiko (VaR)

6. Überwachen: Portfolio Position WIY verfolgen → Bei Bedarf anpassen

💡 Tipp: Kürzel WIY = schnellste Suche für Avalut Gold X1

Risikohinweis

Wichtiger Risikohinweis

Trading und Investments in DARWINs sind mit erheblichen Risiken verbunden. Vergangene Ergebnisse sind kein verlässlicher Indikator für zukünftige Resultate. Investiere nur Gelder, deren Verlust du tragen kannst. Die Darwinex Seed-Allokation ist eine Anerkennung vergangener Performance, aber keine Garantie für zukünftige Ergebnisse. Diese Darstellung stellt keine Anlageberatung dar.

Interessenkonflikt-Hinweis: EdgeZone Consulting ist Anbieter des Avalut Gold X1 Expert Advisors und keine Vermögens oder Anlage Beratung. Alle Informationen dienen der transparenten Aufklärung über die Strategie-Performance.